Silvia Grosu, PwC Moldova & Victor Baciu, AmCham Moldova: Plafonarea taxelor locale în Republica Moldova – considerații juridice

Silvia Grosu, PwC Moldova Victor Baciu, AmCham Moldova

Istoricul plafonării taxelor locale

De-a lungul timpului, taxele locale au intrat în vizorul mai multor autorități din Republica Moldova, stârnind și polemici uneori, fapt ce denotă interes față de acestea, atât din partea autorităților, cât și a contribuabililor. Administrarea autonomă a veniturilor fiscale ale autorităților publice locale, în fapt esența descentralizării fiscale, nu este un scop în sine. Într-un stat de drept, autonomia și descentralizarea administrativ-financiară nu reprezintă decât măsuri de corectare și clarificare a centralismului uneori excesiv.

Chiar dacă au un anumit grad de autonomie în stabilirea taxelor locale, autoritățile locale sunt ținute de anumite reguli și principii stabilite de legislație, cu scopul de a se evita stabilirea arbitrară a obligațiilor fiscale sau a unor sume exorbitante. În contextul legislației fiscale, în prezent nu există o plafonare sau limite pentru stabilirea taxelor locale de către autoritățile administrației publice locale, deși lucrurile nu au stat mereu așa.

Istoric vorbind, în cazul Republicii Moldova, până în anul 2011 taxele locale au fost plafonate în conformitate cu prevederile Legii nr. 186 din 19 iulie 1994 privind taxele locale, iar ulterior cu cele cuprinse în Titlul VII din Codul fiscal, respectivele plafoane fiind eliminate odată cu adoptarea Legii nr. 48 din 26 martie 2011 pentru modificarea și completarea unor acte legislative.

În anul 2013, Parlamentul a adoptat Legea nr. 324, stabilind noua politică bugetar-fiscală, prin care au fost eliminate o serie de taxe locale (taxa pentru posesorii de câini, taxa pentru parcaj și taxa pentru evacuarea deșeurilor) și au fost fixate cotele maxime ale taxelor locale care urmau să fie aplicate de către autoritățile locale.

Amendamentele aduse Codului fiscal în privința taxelor locale nu s-au regăsit în proiectul de lege care a fost aprobat de Guvern. Respectivele prevederi au fost incluse abia la adoptarea acestuia de către Parlament în lectură finală, fiind propuse de Comisia economie, buget şi finanțe. Guvernul și-a dat acceptul în privința amendamentelor cu impact bugetar doar post factum, după adoptarea acestora de către Parlament.

Ulterior, Legea nr. 324 din 23 decembrie 2013 de modificare a Codului fiscal a constituit obiectul unei sesizări la Curtea Constituțională. Motivele invocate de către contestatorii-deputaţi s-au referit la încălcarea procedurii de aprobare a modificărilor, şi anume lipsa aprobării/acceptării modificărilor în prealabil de către Guvern. În mod subsidiar s-a contestat şi instituirea cotelor maxime pentru taxele locale, pe motiv că acestea vin în contradicție cu dispozițiile legale ce vizează autonomia locală, precum şi principiile predictibilității şi stabilităţii raporturilor juridice.

La examinarea contestaţiei, Curtea Constituţională a statuat că bugetele unităților administrativ-teritoriale fac parte din bugetul public național, iar veniturile proprii ale acestora includ și taxele locale aplicate conform Codului fiscal, amendamentele contestate având un impact direct asupra veniturilor bugetare în sensul micșorării acestora. Curtea a indicat că, din perspectiva Cartei Europene a Autonomiei Locale, cel puţin o parte din resursele financiare ale autorităților locale trebuie să provină din impozite şi taxe locale, în proporţiile stabilite la nivelul acestor autorităţi, în limitele legii. Autorităţile locale trebuie consultate, pe cât posibil, în timp util şi în mod adecvat, în cursul procesului de planificare şi de luare a deciziilor pentru toate chestiunile care le privesc în mod direct.

Din perspectiva principiului autonomiei locale şi descentralizării, Curtea Constituţională a apreciat că legea urmează să cuprindă criteriile de determinare a taxelor locale prin delegarea competenței administrației publice locale de a stabili cuantumul nemijlocit al acestora, reieșind din principiile şi criteriile stabilite de legiuitor.

Pe baza acestor considerente, Legea nr. 324 din 23 decembrie 2013 pentru modificarea și completarea unor acte legislative a fost declarată neconstituțională. Hotărârea Curții în acest sens a fost definitivă, intrând în vigoare la 28 ianuarie 2014.

Totodată, dorim să subliniem şi Hotărârea Curții Constituționale nr. 19 din 28 iunie 2007, prin care au fost supuse controlului constituționalității prevederile Codului fiscal în partea referitoare la plafonarea impozitului pe bunurile imobiliare diferențiat pe localități. Astfel, Curtea a statuat dreptul exclusiv al legiuitorului de a stabili impozitele şi cotele acestora, cotele concrete ale impozitului urmând să fie stabilite de către autoritățile reprezentative ale administrației locale.

Între anii 2015 și 2017, aspectul taxelor locale a intrat și în vizorul Consiliului Concurenței, care, în cadrul unor investigații, a identificat o problemă de ordin concurențial în două orașe (Sângera și Hâncești), cu referire la adoptarea deciziilor privind bugetele locale cu stabilirea cotelor diferențiate ale taxei pentru unitățile comerciale și/sau de prestări servicii, pentru agenții economici ce au sediul în orașul respectiv comparativ cu cei care dispun de subdiviziuni în localitatea dată, dar sunt înregistrați în alte localități.

În anul 2016, Guvernul a reglementat – ca măsură prioritară de politică fiscală pe termen mediu – revizuirea mărimii și modului de percepere a taxelor locale, prin introducerea sistemului de plafonare a acestora, măsură care însă până în prezent nu a fost implementată, deși este solicitată în continuare de mai multe părți interesate.

Principiile aplicabile plafonării taxelor locale

Potrivit legislației în vigoare, autonomia locală este unul dintre principiile de bază ale administrării publice locale, fiind consfințită și garantată inclusiv prin Constituția Republicii Moldova și Carta Europeană a Autonomiei Locale. În particular, potrivit Cartei Europene a Autonomiei Locale, se vor avea în vedere următoarele aspecte:

autonomia locală este definită ca fiind „dreptul și capacitatea efectivă ale autorităților locale de a soluționa și de a gestiona, în cadrul legii, în nume propriu și în interesul populației locale, o parte importantă a treburilor publice”;

autoritățile locale urmează să dispună de resurse financiare pentru exercitarea atribuțiilor, iar cel puțin o parte dintre aceste resurse trebuie să provină din taxe și impozite locale, al căror nivel să îl stabilească, în limitele legale, conform competenței.

Autonomia financiară este garantată și de legislația națională, fiind exprimată prin libertatea autorităților locale în elaborarea, aprobarea și executarea bugetelor locale. De asemenea, legea prevede expres competența acestora în elaborarea, aprobarea şi administrarea bugetelor locale cu respectarea principiilor şi regulilor stabilite de lege, precum și asigurarea gestionării resurselor bugetare şi administrarea patrimoniului public, în conformitate cu principiile bunei guvernări.

Totodată, regulile de mai sus urmează să țină cont și de alte principii stabilite de legislația națională, și anume:

principiul coerenței și echilibrului între reglementările concurente, al stabilității și predictibilității normelor juridice la elaborarea actului normativ;

principiile care stau la baza stabilirii impozitelor și taxelor, și anume:

certitudinea impunerii – norme juridice clare, care exclud interpretările arbitrare, claritate și precizie a termenelor, modalităților și sumelor de plată pentru fiecare contribuabil, permițând acestuia o analiză ușoară a influenței deciziilor sale de management financiar asupra sarcinii lui fiscale;

echitatea fiscală – tratamentul egal al contribuabililor care activează în condiții similare, în vederea asigurării unei sarcini fiscale egale;

stabilitatea fiscală – efectuarea oricăror modificări şi completări la legislaţia fiscală nemijlocit prin modificarea şi completarea Codului fiscal.

principiile și criteriile care stau la baza stabilirii cotelor taxelor locale de către autoritățile locale:

previzibilitatea activității de întreprinzător – pentru planificarea cheltuielilor, contribuabilii vor cunoaşte din timp şi vor fi consultaţi referitor la cuantumul taxelor locale;

transparența decizională – informare și acces liber la proiectele ce vizează cuantumul preconizat al taxelor locale;

echitabilitatea (proporționalitatea) în raporturile dintre unitatea administrativ-teritorială şi întreprinzător – asigurarea proporționalității între interesele colectivității locale şi ale întreprinzătorilor;

predictibilitatea – prin care cotele impozitelor și taxelor se stabilesc și se reglementează prin Codul fiscal și alte acte legislative;

analiza impactului de reglementare – realizată în caz de divergențe la stabilirea cotelor taxelor locale.

Practica națională și internațională în stabilirea plafoanelor taxelor locale

Dacă ne raportăm la anul 2020, potrivit informațiilor publice, autoritățile locale au aprobat prin decizii taxe locale al căror cuantum variază destul de mult.

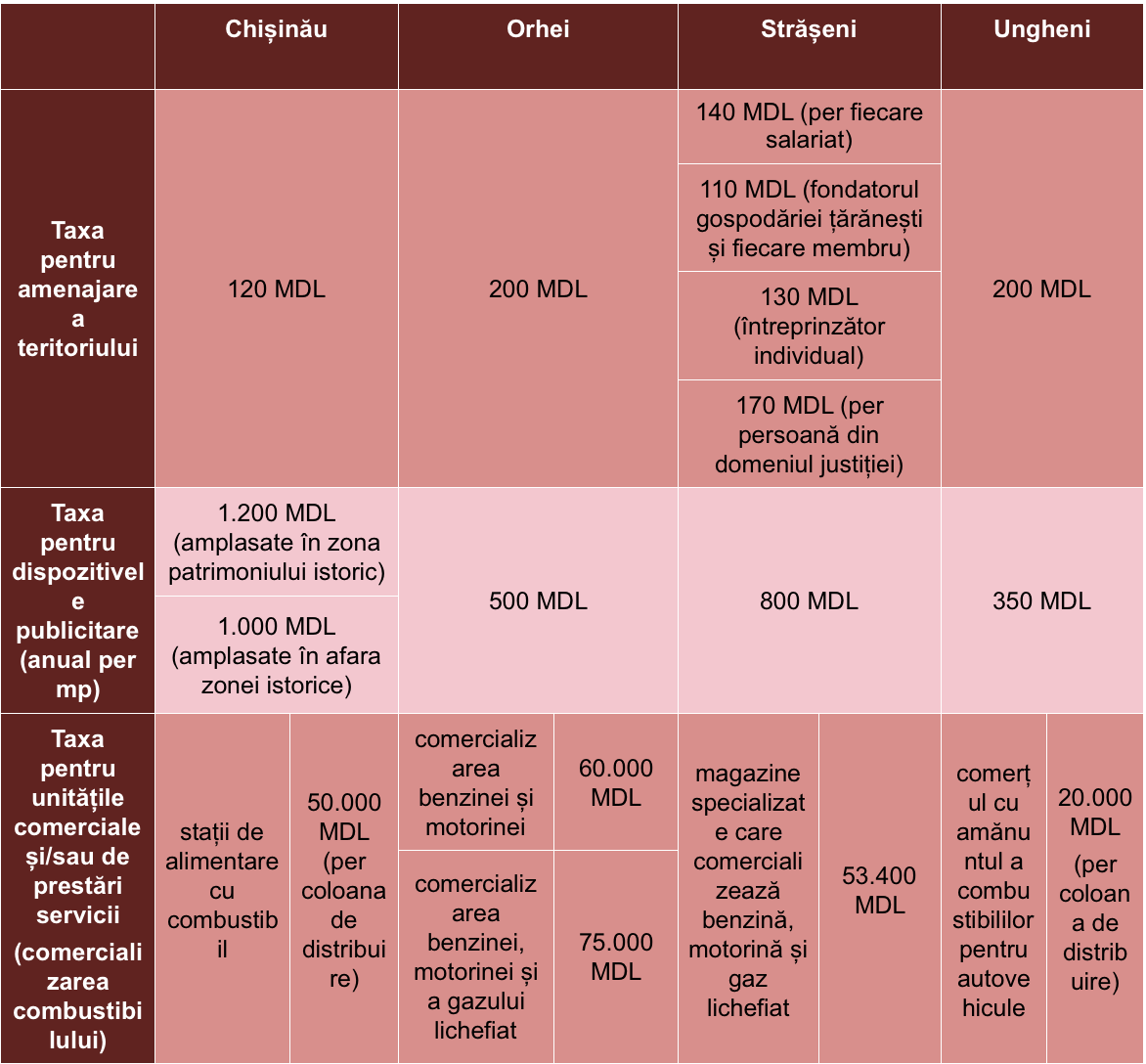

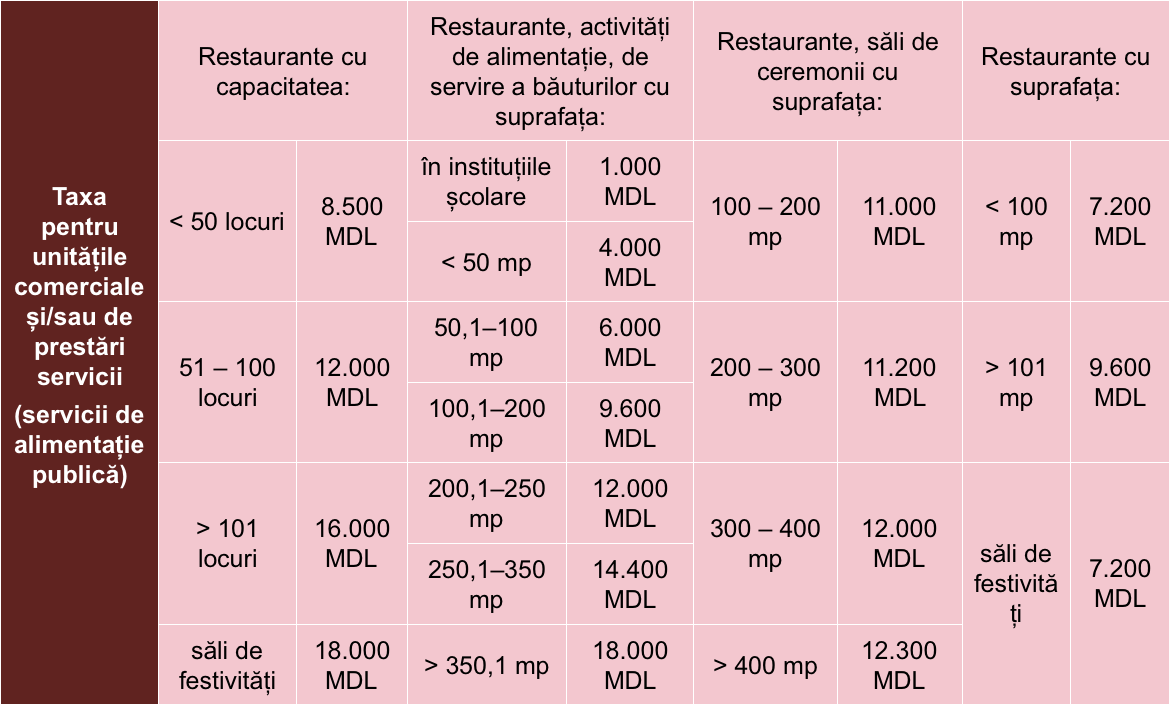

În contextul prezentului studiu, am supus analizei trei tipuri de taxe locale (taxa pentru amenajarea teritoriului, cea pentru dispozitivele publicitare și două subtipuri ale taxei pentru unitățile comerciale și/sau de prestări servicii [comercializarea combustibilului și pentru servicii de alimentație publică]), stabilite de autoritățile locale din Chișinău, Orhei, Strășeni și Ungheni – pentru detalii, consultați anexa.

Prima concluzie este că există o discrepanță la stabilirea cuantumului taxelor analizate. De exemplu, cuantumul taxei pentru amenajarea teritoriului variază de la 120 MDL (în Chișinău) la 200 MDL (în Orhei și Ungheni), iar cea a taxei pentru dispozitivele publicitare, de la 1.200/1.000 MDL (în Chișinău) la 350 MDL (Ungheni). În cazul taxei pentru dispozitivele publicitare, există anumite neclarități în argumentarea cuantumului taxei stabilite de autoritățile din Strășeni – 800 MDL fiind mai aproape de cea din Chișinău, în ciuda diferenței numărului de spații publicitare sau populație.

O variație se observă și la taxa aplicată unităților comerciale și/sau de prestări servicii pentru comercializarea combustibilului. Există o discrepanță enormă între cuantumul taxei din Ungheni (20.000 MDL) și Orhei (73.000 MDL), în cazul Chișinăului și la Strășeni aceasta fiind relativ similară (50.000 MDL, respectiv 53.000 MDL).

Totodată, pentru un restaurant cu suprafața de 100 metri pătrați, se aplică taxa locală de 6.000 MDL în Orhei, 7.200 MDL – în Ungheni și 11.000 MDL – în Strășeni. În cazul Chișinăului, taxa pentru un restaurant cu capacitatea de 100 de locuri este de 12.000 MDL.

Pe plan internațional, țări semnatare ale Cartei Europene a Autonomiei Locale și cu un sistem de impozitare similar celui din Republica Moldova au diferite sisteme de plafonare a taxelor locale. Astfel, în unele state există un sistem de plafonare al taxelor locale cu indicarea limitei (România, Polonia, Bulgaria, Armenia), a unui interval (Macedonia, Lituania, Ucraina) sau chiar state în care cuantumul taxei locale este expres indicat (Ucraina).

Merită menționat exemplul Estoniei, în care taxele locale nu sunt plafonate la nivel legislativ, acest lucru nefiind considerat necesar, deoarece stabilirea unor taxe locale mari în state mici, cum e cazul Estoniei, se consideră că ar facilita evaziunea fiscală și ar denatura concurența.

Argumente pentru plafonarea taxelor locale

În considerentele de mai sus, stabilirea unor limite ale taxelor locale sau plafonarea acestora are argumentare și bază juridică, fără a fi afectat principiul autonomiei locale, mai ales deoarece legislația aplicabilă prevede competența autorităților locale, inclusiv prin prisma principiului autonomiei, de a stabili cotele taxelor locale, în limitele legii. Or, autoritățile locale nu pot, în mod arbitrar și nelimitat, stabili anumite taxe, sau cote ale taxelor locale, excesive și neechitabile.

Dreptul legiuitorului de a stabili unele limite sau de a plafona taxele locale este indicat inclusiv în conținutul raportului explicativ care însoțește Carta Europeană a Autonomiei Locale, unde se explică că legislaţiile centrale sau regionale pot fixa limite generale pentru împuternicirile colectivităţilor locale în materie fiscală, totuşi acestea nu trebuie să împiedice funcţionarea eficace a responsabilităţii politice la nivel local.

În continuare, dreptul autorităților locale de stabilire a cotelor este mai degrabă unul consultativ în chestiunea ce ține de limitarea cotelor. Or, atât Carta Europeană a Autonomiei Locale, cât și legislația națională prevăd consultarea autorităților locale (prin intermediul structurilor reprezentative ale acestora) asupra modificărilor ce țin de planificarea și luarea deciziilor în domeniile care sunt de impact direct pentru acestea (inclusiv limitarea cotelor taxelor locale).

Totuși, mai ales în contextul deciziei Curții Constituționale și al respectării normelor în domeniu, plafonarea taxelor locale prin modificarea Codului fiscal ar putea fi realizată în următoarele condiții:

respectarea procedurii de aprobare prealabilă a proiectului de lege de către Guvern;

efectuarea unui studiu de cercetare sub forma analizei inițiativei de elaborare a actului normativ;

respectarea principiului autonomiei locale a autorităților locale în a-şi stabili volumul veniturilor şi cheltuielilor bugetare ținând cont de prevederile aplicabile;

asigurarea respectării principiilor autonomiei locale, al descentralizării serviciilor publice, al eligibilității autorităților locale, predictibilității şi stabilității raporturilor juridice la plafonarea taxelor locale, inclusiv prin asigurarea consultării autorităților administrației publice locale în procesul luării deciziei de plafonare a taxelor locale;

reglementarea dreptului de stabilire a cuantumului nemijlocit al taxelor locale de către autoritățile locale, reieșind din principiile şi criteriile stabilite de legiuitor;

posibilitatea plafonării taxelor locale prin Codul fiscal, în condiţiile în care autoritățile locale nu au aprobat bugetele proprii pentru aplicarea efectivă a taxelor locale, și eventual instituirea unei perioade de tranziție pentru implementarea noilor prevederi.

Cuantumul unor taxe locale stabilite de autoritățile locale din Chișinău, Orhei, Strășeni și Ungheni

Latest Blog